热门搜索:金融投资 | 车保险 | 商业住宅

热门搜索:金融投资 | 车保险 | 商业住宅 热门搜索:金融投资 | 车保险 | 商业住宅

热门搜索:金融投资 | 车保险 | 商业住宅

全球看贬人民币 ? 中国又一场惊天布局 !

商品描述:

导读:人民币最近连跌,昨天(11月15日),人民币中间价报6.8495,调贬204点,也是连跌第8天,创下自2008年12月8日以来历史最低。今早(11月16日),人民币中间价报6.8592,连续第九天下调,创2015年12月以来最长连降纪录。

人民币连跌9天,击穿“铁底”!

最近,人民币一路跌个不停,陷入“疯狂”的模式,连续跌破6.82、6.83的重要关口,然后又在不到两个小时内,人民币接连破6.85、6.86两个关口,创下新低。而美元指数一路飙涨,一度升至100大关。自美国总统选举爆出大冷门,全球市场一夜之间进入“美元”的时代!

此前市场均认为,人民币年内将在6.80附近波动,而这一被外界认为的“铁底”被轻易击穿,让市场猝不及防。受人民币连跌影响,一大波上市公司损失惨重。其中,航空板块受影响较大。

美元指数强势上涨,全球大多数货币都压力不小,而人民币一直处于缓和贬值的通道。尤其是相对新兴市场的国家,它们动辄百分之几十的贬值,包括日元、欧元、英镑也动辄百分之十以上的贬值。还有贬值幅度更惊人的,委内瑞拉直接汇率崩盘,该国货币直接贬值成纸都没人要。

当下人民币贬值的预期依旧很强烈,为此,央行对人民币资本项下的管制也进一步加强,但管制或许又会强化了贬值预期。

外贸顺差、外汇储备及经济增长前景等是否是影响汇率的主要因素?

从购买力平价角度看,很多新兴经济体的货币都属于过度贬值了,原因何在?

中国作为全球第二大经济体和外汇储备第一大国,贬值空间究竟还有多大?

为何新兴经济体货币汇率易超贬?

为何新兴经济体的货币一般都会贬过头呢?逻辑很简单,因为相对于发达经济体的可自由兑换的国际货币而言,它们的流通性和可兑换性都差,主权信用评级也差,这好比一个是主板股票,另一个是新三板股票,前者的流动性很好,财务透明度也高,估值水平当然可以比后者高。从理论上讲,风险溢价通常等于流动性溢价加上信用溢价,新兴经济体货币的风险溢价率较高,故超贬现象就成为常态。

国际货币基金组织(IMF)每年都对各国货币估算出一个以美元计价的购买力平价(PPP), 有人统计过,当2011年全球的名义GDP总额超过72万亿美元的时候,按IMF估算的购买力平价计算的GDP总额达到90万亿,也就是说,全球除美国之外的其他国家货币总体被低估了约25%,当然,这当中主要是新兴经济体的货币被低估。

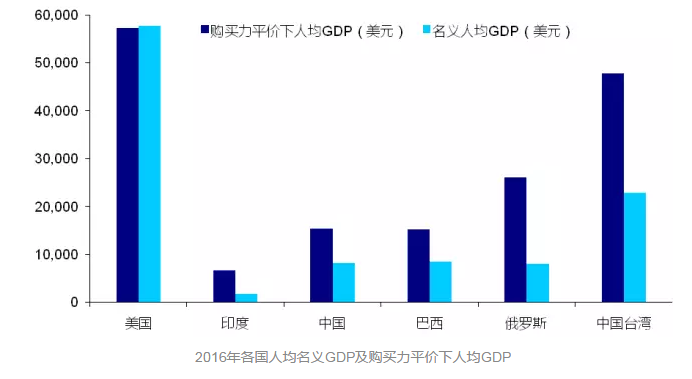

如IMF依照购买力平价计算的2016年俄罗斯人均GDP为26109美元,但名义人均GDP只有8058美元,比中国还低,因此,按照购买力平价理论,卢布兑美元汇率或被低估了2.24倍(26109/8058减去1);同理,印度被低估了2.87倍,巴西被低估了0.77倍,中国被低估了0.83倍。我们不妨把这些倍数称之为本币的风险溢价率。

2016年各国人均名义GDP及购买力平价下人均GDP

虽然购买力平价是理论计算结果,但基本能够如实反映在不同国家使用等额美元所能获得的商品和服务的差异。中国相比金砖国家中的印度和俄罗斯,风险溢价率要低很多,这是否外汇管制有关呢?如作为高收入地区的台湾,新台币的风险溢价率也高于大陆的人民币。

很多新兴经济体的名义汇率之所以会出现大幅贬值,主要是因为它们大多靠货币扩张来应对经济难题,中国、巴西、南非、印度和俄罗斯等金砖五国也莫不如此。如1976年末,1美元兑印度卢比汇率为8.97,如今则上升至66.7,过去40年里卢比对美元的贬值幅度竟然达到644%,俄罗斯更是贬值了80多倍(1976年底1美元=0.74卢布)。

中国过去40年的贬值幅度还不算大,虽然超过250%,但相比其他新兴经济体要小得多,这可能与外汇管制有关。

美元飙涨,背后的真相是什么?

美元在特朗普胜选后的强势表现,已令外汇预测专家们被纷纷“打脸”,说好的看空呢?特朗普这只黑天鹅正在翩翩起舞,金融市场所料未及惊慌失措。

特朗普当选美国总统后,曾经承诺过的大笔财政开销,正在浮出水面。这些承诺包括削减税率以及减少监管,投资者们开始相信美国利润增长将大幅提升,通胀率将回归,国债收益率曲线将变陡峭,令美联储加息预期持续升温。

有分析认为,美联储加息的可能性很大:一是美国经济增长趋势令美联储可以大胆加息,二是特朗普一直抨击低利率,声称正是美联储人为的采取低利率,令美国出现资产泡沫。

如果美联储启动加息,将引发全球资金进一步涌向美元资产,把美元指数推向更高点,或触发全球金融大动荡。

90年代日本股市崩盘,房市崩盘,美元指数上100;然后1997年东南亚金融风暴,香港、东南亚金融海啸,美元指数上100;接着2015年底,美联储加息,美元指数短暂破100,全球30多个国家汇率崩盘,金融大动荡。

回顾历史,美元指数一旦突破100,金融危机魅影相随。现在黄金已连续大跌,美元是黄金天敌,随着美元指数的走高,黄金也是步步惊心。前车之鉴,不得不警惕。

美元指数强势攀升,人民币会一贬到底吗?

人民币贬值引发关注,美联储年底加息预期,对美元形成较强支撑,美元强势也压制人民币汇率走势。美联储议息会议在即,人民币仍易跌难涨。

在5个星期内,人民币对美元贬值的幅度超过2%,从去年的“811汇改”以来,人民币对美元的贬值幅度已经达到10%。这一次人民币“最大贬值季”,国内外金融市场没有恐慌,境内外股市并未跟随人民币贬值暴跌。相反,中国股市、债市也在上涨。

这一次,央行几乎没有大反攻,这意味着,央行在某种程度上允许人民币开始遵循市场定价的原则。总体来看,人民币对美元还是处于逐步贬值的通道之中,也在央行尚能接受的范围之内,而不会一贬到底。

然而人民币贬值背后,暗潮涌动的是资本外流。

外汇储备在某种程度上可以反映出资本流出的状况,从2014年年中以来,中国的外汇储备从将近4万亿美元的高点,滑落至目前的3.2万亿美元,这在某种程度上显示出资本净流出的压力。

无论如何,一旦人民币贬值预期难以消除,中国经济对外资的吸引力下降,可能导致外资出逃;而且中国资本账户管理相对严格也让外资担心“进得来出不去”;中国资产价格过高,尤其是楼市暴涨,价格到了顶峰,导致一些中国企业和居民寻找海外投资机会。这些都会带来资本外流,未来资产“去泡沫”也势在必行。

但我们也不必忧心忡忡,只要中国经济保持6.5%左右的增速,在全球范围内也是高增速国家,人民币仍是具有投资价值和吸引力的货币。同时中国正不断推进金融改革,设立自贸区,加入IMF一揽子货币,努力提升人民币在国际上的认可度。

美元飙涨,中国政府已做好应对之策,下了好大一盘棋。

中国对于美联储加息、美元指数走强,已经提前进行了战略大布局:在10月开始,以雷厉风行速度展开,那就是:人民币贬值和房价调控。

1、调整人民币中间价,使得人民币汇率快速、小步贬值,逐步贬值到位,降低人民币贬值的压力,减少外汇储备的流失。

2、通过打击地下钱庄、虚假贸易,限制境外刷卡购买保险等,阻止资金外流通道,保护外汇储备。尤其是盛行一时的内地人赴港买保险的热潮该降一降温了。

3、从2006年到2015年,人民币持续升值9年,最高上涨32%。巧合的是,这期间也是中国房价飞速上涨的9年。有分析称,在人民币贬值背景下,投资者有可能将资产撤出楼市。如今中央开启了一轮又一轮的楼市调控,挤压房地产泡沫,避免美联储加息、美元走强带来的楼市大跌。

比如一些外资会撤出中国楼市,一旦资金流紧张,后来接棒的资金跟不上,一些城市疯狂上涨房价就会戛然而止。如果这种情况全面蔓延,那些炒房的人们将面临巨大的风险,楼市暴跌随时可能上演。

面对人民币贬值,这是一个挤压资产泡沫,抑制投机炒作的好机会,加上中国严格的资本管制,我们是不会轻易被美国剪羊毛的。

人民币贬值,普通老百姓该做些什么?

人民币上升时是买入美元机会,房价下跌时是买入房地产的机会。随着货币超发、汇率下行与美元的上升,人民币购买力会逐步缩水,财富也在缩水。

有人说继续投资楼市行不行?目前房地产已进入新一轮调控周期,但投资的边际效应在递减。手头房产太多的,请淡定,注意炒房风险;没房的或者处于改善型住房的,等到中介哭爹喊娘打电话的时候,再考虑入手吧。

对于股市,选择一些好业绩、估值不高、不欺诈成性的股票捏在手里,别去管市场上涨下跌。如果你对股市一窍不通,还是做一个理性的旁观者吧,股市有风险,这绝对是真理。

如果还有更多的资金,适当配置一部分黄金和美元资产,去抵御汇率风险,这些就足够了。